Vaste lasten (TVL en TOGS)

Vanaf maart 2020 zijn er twee subsidies ontworpen voor de tegemoetkoming in de vaste lasten: de TOGS (1 maart tot en met 31 mei 2020) gevolgd door de TVL (1 juni 2020 tot en met 31 maart 2022, opgesplitst in meerdere subsidieperioden). Voor de verschillende subsidieperioden zijn de voorwaarden steeds iets aangepast. Hieronder tref je een toelichting aan op de verschillende regelingen. Hierbij is de meest recente informatie bovenaan vermeld.Tegemoetkoming Vaste Lasten (TVL)

Subsidieperiode 1 januari tot en met 31 maart 2022

Alle ondernemers met minimaal 30% omzetverlies kunnen voor het 1e kwartaal van 2022 TVL-subsidie aanvragen voor hun vaste bedrijfslasten. Voor het vierde kwartaal 2021 bedroeg dit 20%. De overige voorwaarden blijven gelijk ten opzichte van de voorgaande periode.

De referentiekwartalen voor TVL Q1 2022 worden nog bekend gemaakt.

Het is nog niet bekend wanneer de TVL Q1 2022 open gaat.

Subsidieperiode 1 oktober tot en met 31 december 2021

De maximale subsidiebedragen voor de TVL voor het vierde kwartaal worden verhoogd naar € 550.000 voor mkb-ondernemingen en € 600.000 voor grote ondernemingen. Het subsidiepercentage wordt verhoogd van 85 naar 100. De overige voorwaarden blijven gelijk ten opzichte van de voorgaande periode.

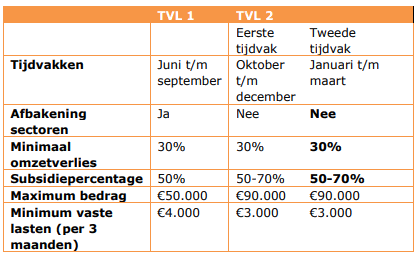

Hieronder een vergelijking van de TVL periodes tot en met q4 2021

.png)

Subsidieperiode 1 juli tot en met 30 september 2021

Het kabinet heeft de Tegemoetkoming Vaste Lasten (TVL) per 1 juli 2021 opnieuw met 3 maanden verlengd. De voorwaarden blijven gelijk ten opzichte van de voorgaande periode.

Samengevat:

![]()

.png)

In het derde kwartaal blijft het ook mogelijk om als referentiekwartaal Q3 2020 in plaats van Q3 2019 te kiezen.

Subsidieperiode 1 oktober 2020 tot en met 30 juni 2021

Als voorwaarde voor de TVL geldt de combinatie van een omzetverlies van 30% of meer en een bedrag aan vaste lasten van ten minste € 1.500 in een periode van drie maanden vanaf 1 januari 2021 en van ten minste € 3.000 in een periode van 3 maanden voor het vierde kwartaal van 2020. Het omzetverlies wordt bepaald door de (gefactureerde) omzet in de subsidieperiode te vergelijken de (gefactureerde) omzet in dezelfde periode in 2019

De Tegemoetkoming Vaste Lasten (TVL) is met een paar aanpassingen verlengd tot en met juni 2021. Bedrijven vragen de TVL-subsidie steeds voor 3 maanden aan.

Hieronder een vergelijking van de TVL-periodes per 17 maart 2021:

.png)

Het kabinet heeft op 17 mei 2021 besloten dat bij de TVL Q2 2021 alle ondernemers gebruik kunnen maken van de keuzemogelijkheid met betrekking tot het referentiekwartaal, referentiekwartaal Q3 2020 wordt toegevoegd aan de TVL Q2 2021. Een aparte startersregeling is dan ook niet meer nodig, de starters in Q2 zullen geïntegreerd worden in de TVL Q2 2021 regeling.

Het kabinet heeft op 17 maart 2021 besloten om het subsidiepercentage van de tegemoetkoming voor de vaste lasten (TVL) voor het 2e kwartaal 2021 uit te breiden naar 100%.

Het kabinet heeft op 24 februari 2021 besloten om de maximale tegemoetkoming voor de vaste lasten (TVL) in het eerste en tweede kwartaal van 2021 te verhogen. Ook wordt in het eerste kwartaal de maximale voorraadsubsidie voor de gesloten detailhandel verhoogd van € 200.000 naar € 300.000.

Hieronder een overzicht van de nieuwe situatie ten opzichte van de oude situatie met betrekking tot de maximale TVL-subsidie per onderneming per kwartaal:

.png)

Op welke punten is de TVL eerder al aangepast?

De TVL is met ingang van 1 januari 2021 op 3 punten uitgebreid:

- de vergoedingspercentages van de vaste lasten worden verhoogd naar 85% voor alle ondernemers met een omzetverlies van 30%;

- de regeling wordt ook opengesteld voor niet-mkb bedrijven door de grens van maximaal 250 medewerkers los te laten;

- het maximale subsidiebedrag wordt €330.000.

.png)

De TVL is na 1 oktober 2020 op 4 punten aangepast:

- de TVL is in 3 periodes van 3 maanden aan te vragen. Voor iedere periode moet de ondernemer een nieuwe aanvraag doen;

- het bedrijf heeft minimaal €3.000 aan vaste lasten in 3 maanden (in plaats van 4 maanden), volgens het percentage vaste lasten dat bij de SBI-code hoort. Daarnaast moet het bedrijf minstens één andere vestiging hebben dan het privéadres van de ondernemer;

- het maximum subsidiebedrag is per 1 oktober aangepast naar €90.000 (in plaats van €50.000), vanaf januari 2021 is dat € 330.000;

- na 1 januari 2021 zou de TVL langzaam worden afgebouwd. Gezien de ontwikkelingen is op 9 december 2020 besloten om nog niet af te bouwen. Tot 31 maart 2021 blijft de huidige grens van minimaal 30% omzetverlies gelden;

- ondernemers en toeleveranciers in de evenementenbranche krijgen in het vierde kwartaal van 2020 een vast bedrag op basis van hun TVL-subsidie in de zomermaanden. Ook voor het eerste kwartaal van 2021 zal een aanvulling aan de orde zijn.

- De subsidie is steeds per drie maanden aan te vragen.

- Vanaf 25 november 2020 tot en met 29 januari 2021 kunnen ondernemers TVL voor de periode 1 oktober t/m 31 december 2020 aanvragen (open voor alle bedrijfssectoren).

- Vanaf begin februari 2021 kunnen ondernemers TVL voor de periode 1 januari t/m 31 maart 2021 aanvragen (open voor alle bedrijfssectoren)

- Aanvragen gaat via rvo.nl/tvl met eHerkenning of DigiD

Onderstaande tabel laat zien welk deel van de vaste lasten wordt vergoed in een nieuwe situatie per 1 oktober 2020:

.png)

Om de seizoensgebonden ondernemers uit de evenementenindustrie ook in het vierde kwartaal 2020 en het eerste kwartaal van 2021 te ondersteunen is er een evenementenbranchemodule binnen de TVL gerealiseerd, de Vaste Lasten Evenementenbranche (VLE). De regeling voor VLE Q4 2020 gaat in het 1e kwartaal van 2021 open.

De regeling is als volgt:

- De regeling is gericht op de organisatoren en toeleveranciers van publieke evenementen. Het betreft de georganiseerde, verplaatsbare evenementen die publiek toegankelijk waren, eventueel via kaartverkoop. Bij het evenement was een verzameling van mensen aanwezig die zich bewoog binnen een tijdvak op een locatie of terrein. Denk aan kermissen, sportevenementen, festivals, publiekelijk toegankelijke congressen en beurzen.

- Besloten bedrijfsevenementen, productlanceringen, bruiloften of familiefeesten komen niet in aanmerking voor VLE Q4 2020.

- De regeling is bedoeld voor bedrijven die wel in aanmerking zijn gekomen voor de TVL 1 en deze toegekend hebben gekregen, maar niet in aanmerking komen voor de TVL in het vierde kwartaal van 2020 vanwege te lage referentieomzet in het vierde kwartaal van 2019.

- Ondernemers dienen voor minimaal 50% van hun omzet in het tweede en derde kwartaal 2019 afhankelijk te zijn geweest van evenementen georganiseerd in diezelfde periode in 2019. Hoe ondernemers dat aan dienen te tonen wordt nog nader ingevuld.

- De subsidie voor ondernemers die in aanmerking komen voor de evenementenmodule bedraagt 33,3% van de subsidie die de ondernemer ontving vanuit de TVL1, met een minimum van € 750 euro en een maximum van € 16.667.

Tegemoetkoming Vaste Lasten MKB (TVL)

Subsidieperiode 1 juni tot en met 30 september 2020

Het betreft een éénmalige gift, die is vrijgesteld van belastingheffing (net als de TOGS). Deze vergoeding telt wel mee als omzet voor de NOW en verlaagt daarmee de NOWsubsidie.

De regeling is van toepassing op dezelfde sectoren die onder de TOGS vielen. Toegang tot de regeling begint bij een omzetverlies van ten minste 30%.

Let op, de omzetdaling voor de TVL wordt bepaald op basis van de BTW aangiften (hier wordt dus een ander uitgangspunt gehanteerd dan voor de bepaling van de omzetdaling voor de NOW).

Er is sprake van een fysieke vestiging of fysieke productiemiddelen, die los staan van de eigen woning.

Er mag geen sprake zijn van surséance van betaling of faillissement

Deze regeling wordt uitgevoerd door RVO, voor de aanvraag ga je naar rvo.nl/tvl. De aanvraag dient uiterlijk 31 oktober te zijn ingediend.

Tegemoetkoming ondernemers getroffen sectoren (TOGS)

Subsidieperiode 1 maart tot en met 30 juni 2020

De onderneming moet op een ander adres staan ingeschreven dan het huisadres. Echter, in sommige sectoren, bijvoorbeeld in de sfeer van persoonlijke dienstverlening, is sprake van significante bedrijvigheid vanuit de eigen woning door sommige ondernemingen, terwijl er daarnaast andere ondernemingen zijn met meer grootschalige dienstverlening vanuit een fysieke vestiging met omvangrijke periodieke vaste lasten, terwijl de ondernemer staat ingeschreven op het huisadres. Dit geldt bijvoorbeeld in de sectoren haarverzorging en schoonheidsverzorging, maar bijvoorbeeld ook voor de houder van een manege op het eigen erf.

Om de ondernemers met omvangrijke periodieke vaste lasten in aanmerking te laten komen voor de TOGS, zal er van hen een aanvullende verklaring worden gevraagd, waaruit moet blijken dat de bedrijfsactiviteiten van de aanvrager een zekere minimale omvang hebben.

Kappers waarbij de onderneming staat ingeschreven op een ander adres dan het woonadres, komen automatisch in aanmerking voor de tegemoetkoming, waar collega’s die ingeschreven staan op het huisadres pas in aanmerking komen als blijkt uit de verklaring dat zij omvangrijke bedrijfsactiviteiten hebben.

Daarnaast zijn er sectoren, waarbij het kenmerkend is dat ondernemers een fysieke inrichting of fysieke productiemiddelen hebben buiten de woning. Voor deze sectoren is zo’n minimale omvang geen noodzakelijk criterium. Een voorbeeld zijn de auto- en motorrijschoolhouders die veelal op hun huisadres geregistreerd staan maar omvangrijke lasten dragen voor hun lesvoertuig(en). Op deze manier, met op de sector toegesneden criteria, en waar nodig een eigen DGBI / 20094755 verklaring van de ondernemer, wordt het oogmerk van de regeling bereikt met behoud van geautomatiseerde verwerking.

Het betreft een éénmalige gift, die is vrijgesteld van belastingheffing.

Terug